2024年,生物醫藥行業仍然沒有走出資本寒冬,裁員潮此起彼伏。據Fierce Biotech統計,截至目前,今年裁員的生物技術公司已達188家,而2023年裁員公司為187家,2022年僅119家,生物醫藥行業仍然面臨艱巨挑戰,眾多biotech公司尋求“上岸”機會。

而制藥巨頭在經歷了2023年的多個巨額并購后,今年更偏向于小額BD,查漏補缺,補齊自身管線或探索新興賽道。據統計,2024年制藥行業10億美元及以上的并購交易有27筆,在交易數量上與2023年相當,但在交易金額上由于缺乏巨額交易,今年交易總金額遠不及2023年。

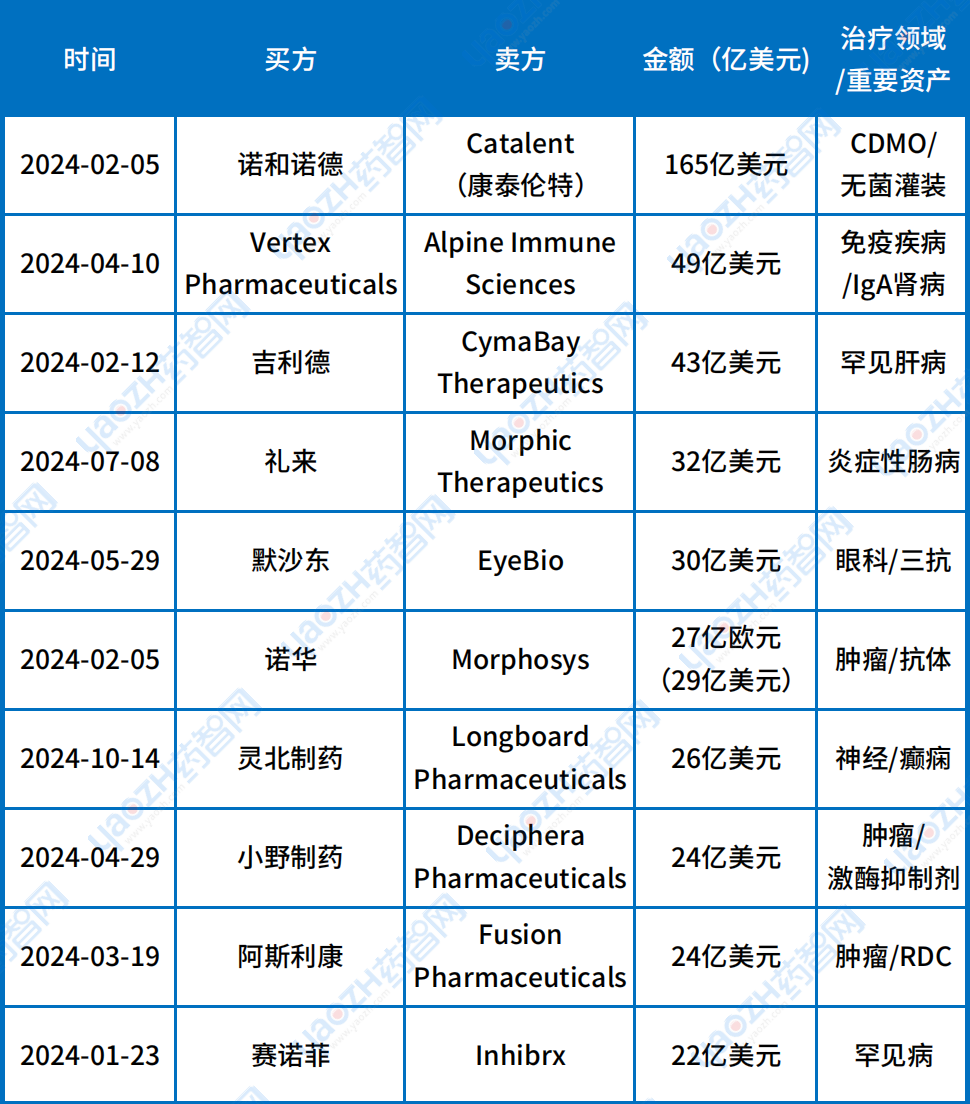

表1 2024年制藥行業并購TOP10

數據來源:藥智數據、公開資料整理

2023年制藥行業超過10億美元的并購有26筆,總金額約1500億美元,超過50美元的交易9筆,TOP10門檻為41億美元。而2024年截至目前,制藥行業已達成超十億美元交易27筆。不過在交易金額上,今年巨額交易極少,超過50億美元的并購交易僅有1筆:諾和諾德165億美元收購CDMO公司Catalent(康泰倫特),大多數交易金額在10-30億美元之間,總金額約700億美元,不及去年的一半。從治療領域來看,隨著ADC、RDC等新型藥物的發展,制藥巨頭繼續加碼抗腫瘤新藥。自免領域隨著新靶點的出現及老產品的專利到期,制藥企業也在加碼開發新一代產品。另外,肝病、腎病、眼科疾病及神經科學領域也是交易的焦點。而大熱的GLP-1賽道,除了諾和諾德收購CDMO公司Catalent這一交易,今年尚無其他并購事件。從技術類型來看,上半年制藥巨頭繼續收購ADC、靶向放射性藥物、雙抗/三抗藥物等資產,而下半年制藥巨頭更多的是以license in方式補充管線。從企業來看,諾和諾德加速擴張,一方面收購CDMO公司擴大產能,另一方面收購心臟病創新公司Cardior,拓展心血管、慢病版圖。諾華、默沙東、強生、阿斯利康等公司也在加速擴張,多次交易。今年2月,諾和諾德大股東諾和控股(Novo Holdings)宣布將以165億美元全現金交易收購CDMO巨頭Catalent。但這項收購一直受到立法者、貿易組織和其他方面的審查。幾天前,諾和諾德宣布,與Catalent審查相關的所有監管成交條件均已滿足,雙方現在可以自由完成交易。諾和諾德預計收購將在今年完成,諾和諾德將獲得意大利、比利時和美國印第安納州的三個灌裝工廠,助力其暢銷藥司美格魯肽的生產與灌裝。4月10日,Vertex Pharmaceuticals(福泰制藥)宣布與Alpine Immune Sciences達成收購協議,總價約為49億美元現金。Alpine專注于開發用于自免和炎癥性疾病的蛋白類免疫療法,其核心管線povetacicept(ALPN-303)是一種B細胞活化因子(BAFF)和增殖誘導配體(APRIL)的雙重拮抗劑,目前已經顯示出在IgA腎病患者中的同類最佳潛力。Vertex依靠在囊性纖維化領域的成功,每年產品收入近百億美元,豐沛的現金流支持其在更廣闊領域的擴張,收購Alpine,Vertex可以強化其在腎病、免疫性疾病領域的布局。2月12日,吉利德宣布以43億美元收購Cymabay Therapeutics。CymaBay核心管線Seladelpar是一種口服選擇性過氧化物酶體增殖物激活受體δ(PPARδ)激動劑,用于治療原發性膽汁性膽管炎(PBC)。8月,該藥獲得美國FDA加速批準,與熊去氧膽酸(UDCA)聯合用于治療對UDCA應答不足的原發性膽汁性肝硬化(PBC)成人患者,或作為單藥治療對UDCA不耐受的患者,商品名Livdelzi。7月,禮來宣布以32億美元收購Morphic公司,獲得一款處于臨床Ⅱ期的炎癥性腸病(IBD)候選藥物MORF-057。該藥是一款口服α4β7抑制劑。α4β7整合素是IBD的經典靶點,武田的維多珠單抗(vedolizumab)在2023年銷售額超過50億美元。但其注射給藥形式為更便利的口服給藥的開發留下了機會。2023年6月,禮來24億美元收購DICE Therapeutics,就獲得過一款臨床前的口服α4β7抑制劑。今年禮來以32億美元收購Morphic,又獲得一款口服α4β7抑制劑:MORF-057,目前該藥用于治療潰瘍性結腸炎(UC)、克羅恩病(CD)已進入臨床Ⅱ期。2024年5月,默沙東宣布收購EyeBio,總價值達30億美元。 EyeBio核心產品是一款四價三特異性抗體Restoret(EYE103),該藥可以同時與受體LRP5和FZD4結合,模仿天然配體Norrin的功能,激活Wnt信號通路;而Wnt信號通路在恢復、維持血視網膜屏障(blood retina barrier,BRB)方面具有關鍵性作用。目前該藥已進入關鍵性2b/3期臨床試驗,適應癥為糖尿病性黃斑水腫,可能會為眼科治療帶來新的突破。今年以來,國內制藥行業也誕生了多筆重磅交易,行業并購重組加速。政策層面,并購重組支持政策迭出,例如 新“國九條”、中共中央政治局會議均提出并購重組的重要性;“科創板八條” 明確以更大力度支持并購重組;“并購六條” 支持合理的跨行業并購、放開對未盈利資產的收購要求等。在政策的引導和鼓勵下,國內上市公司迎來久違的并購熱潮,生物醫藥行業也不例外。企業層面,IPO收緊,今年在A股和港股上市的生物醫藥公司寥寥無幾,并購退出成為未上市公司新的選擇。而大型制藥公司面臨業績壓力,正在尋找新標的,補充業務。

表2 2024年國內制藥行業部分并購交易

數據來源:藥智數據、公開資料整理

大型制藥集團是交易的主要買方,包括華潤系、國藥系、遠大系等。被收購方以中藥和創新藥企為主,仿制藥和原料藥企較少,可見中藥和創新藥正在成為國內生物醫藥市場的兩大核心。另外,國外制藥公司也開始瞄準中國生物醫藥資產,達成多個并購交易,例如諾華收購信瑞諾醫藥、Nuvation Bio收購葆元醫藥、Genmab 收購普方生物、BioNTech收購普米斯。與國內大型制藥集團略有不同,國外藥企選擇的并購目標均為國內未上市的創新生物技術公司。并購是制藥行業發展的重要推動因素,在制藥工業中扮演著至關重要的角色。大型制藥公司可以通過并購快速擴大市場規模,獲得先進的技術和研發能力,并切入新興賽道。并購也是生物技術公司的重要退出路徑,成為資本寒冬中不少創業公司的選擇。隨著新一屆美國政府與醫療健康官員的上任,給2025年生物醫藥領域的發展帶來了更多不確定性。新的政策導向、資金分配、技術發展,無一不在重塑這個行業的未來圖景,我們拭目以待。

聲明:本文系藥方舟轉載內容,版權歸原作者所有,轉載目的在于傳遞更多信息,并不代表本平臺觀點。如涉及作品內容、版權和其它問題,請與本網站留言聯系,我們將在第一時間刪除內容