2022-11-17 16:39:23來源:藥智咨詢/高峰瀏覽量:311

導讀:過去10年,醫保覆蓋率持續提升,支付與需求極大擴容,即便是同質化的過剩產能也能收獲相對豐厚的利潤。

新10年,以帶量采購為里程碑標志,中國藥品市場步入結構調整、產業升級的變革期,制藥工業的創新藥業務、成熟產品業務、消費者健康業務開始重新整合,每類業務的產品迭代成為眾多制藥工業核心戰略,然而優質產品稀缺、產品管線斷層、新產品研發與上市周期長、持續的業績增長與生存壓力等客觀挑戰均向營銷提出了更高的要求。

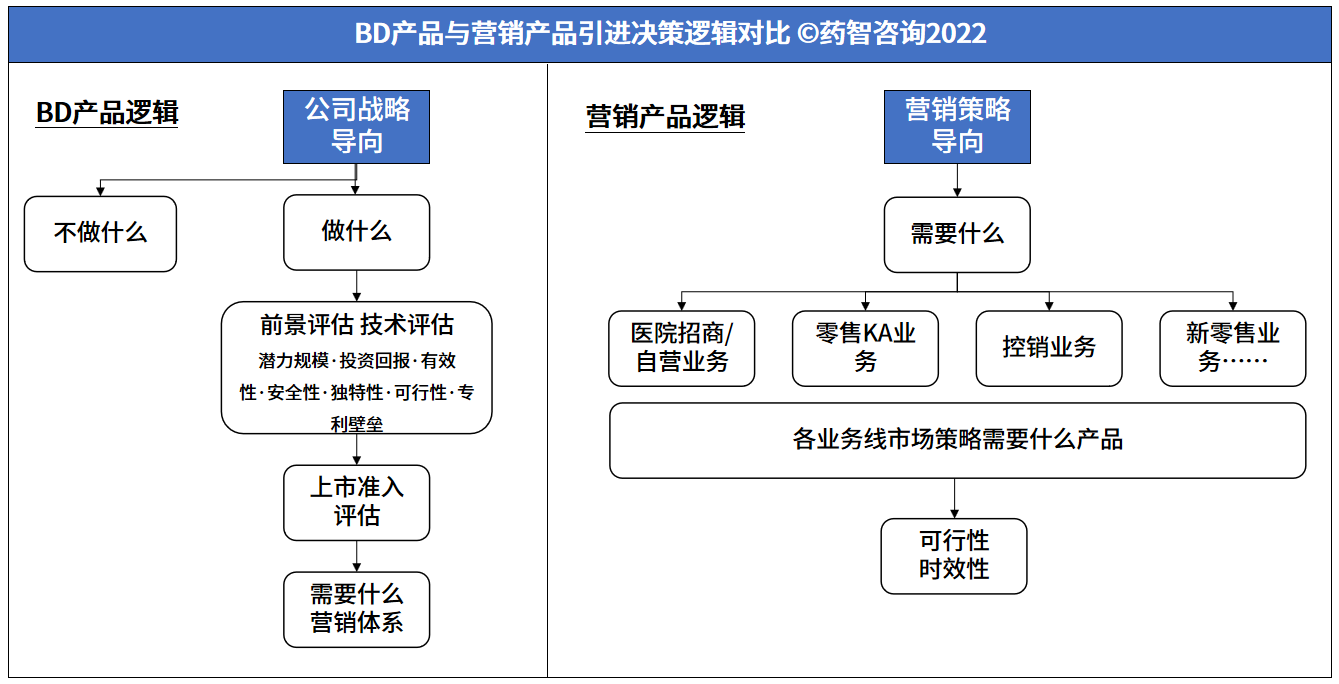

公司產品BD一般側重從公司戰略與技術前景出發,具有一定的前瞻性,著眼于解決公司中長期發展,與營銷基于當下業務分類現狀所急迫的產品導入需求往往邏輯并不完全統一(圖1)。

圖1 BD產品與營銷產品引進決策邏輯對比

對于營銷體系成熟的工業而言,時間緊任務重,高速運轉的營銷網絡處于“等米下鍋、嗷嗷待哺”的轉型期。老產品生命周期延長能否銜接新產品,控銷業務/深度分銷/KA業務/新零售業務等不同模式、不同銷售終端、復雜的競爭態勢均對產品特性有不同要求,新產品能否適配現有營銷體系,能否快速引進基于目前營銷策略的品種實現當下業務協同與防御變現,以解決短期增長目標......

理解這一系列差距挑戰,我們嘗試從營銷視角的業務分化與產品布局切入,以期探尋更匹配市場營銷需求的產品線布局解決方案。

01

業務分化,聚焦業務方向構建精細運營能力

隨著政策端的支付變革影響和產業升級的大方向指引,頭部跨國制藥工業已經率先從業務層面和營銷層面進行細分與重新整合,以決勝未來。

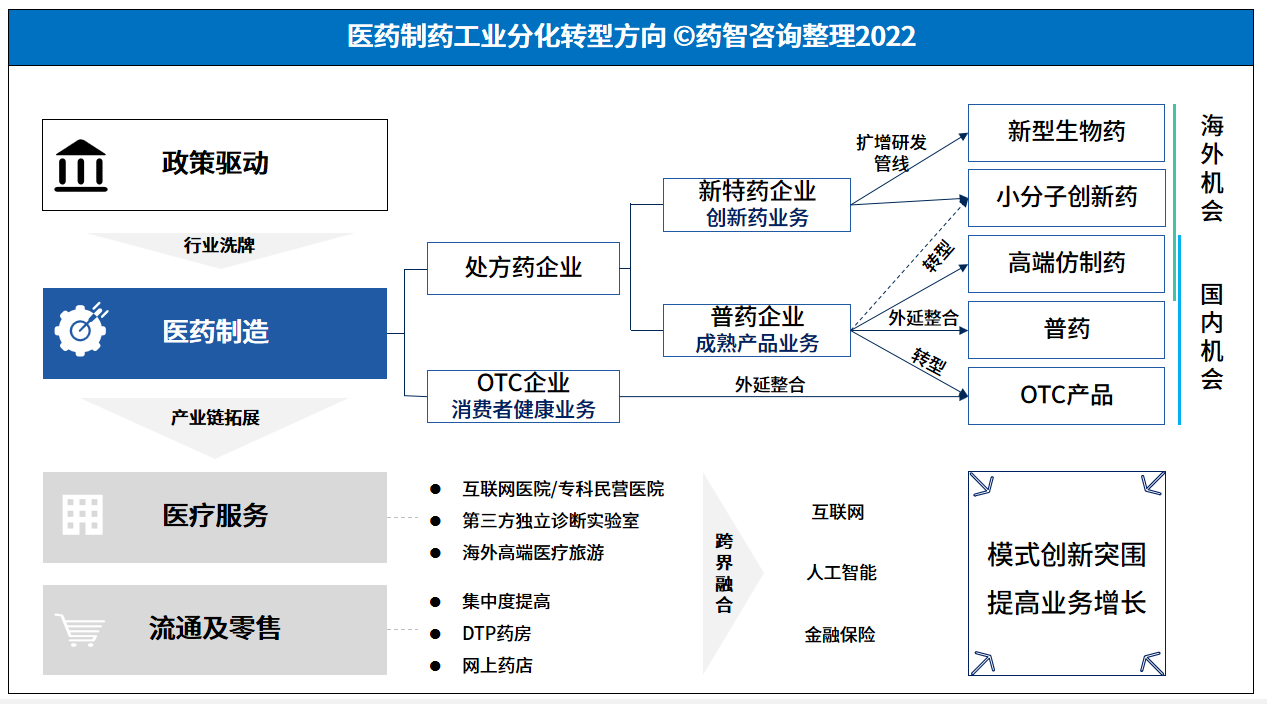

圖2 醫藥制藥工業分化轉型方向

主流戰略選擇有3個方向,分別是創新研發領先、低成本供應鏈領先、聚焦細分領域領先。

賽道大致可總結為3個線條,按金字塔結構分布,第1層為創新藥業務,第2層為過專利期的成熟產品業務,第3層為消費者健康業務。每個方向的業務成功要素不同,不管從技術角度還是營銷角度對產品的需求均有顯著區隔。

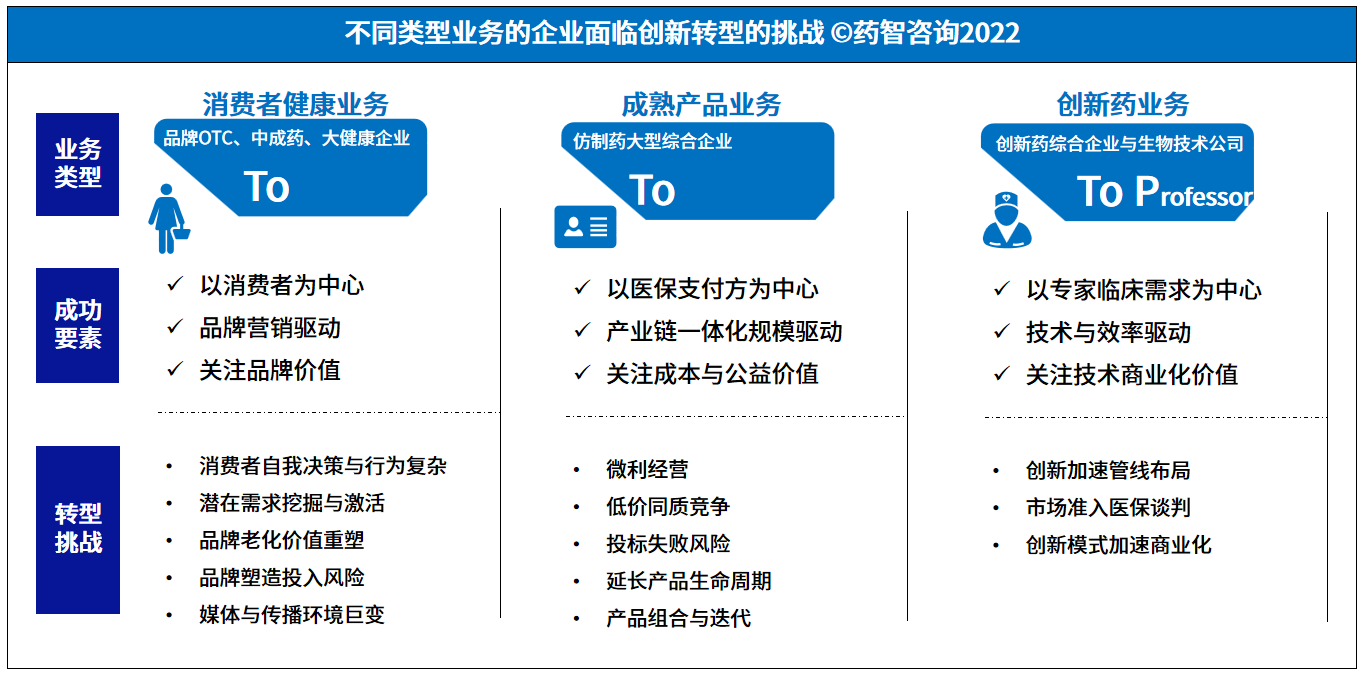

圖3 不同類型業務的企業面臨創新轉型的挑戰

創新藥業務主要為傳統處方藥企業剝離出的新特藥企業,管線方面注重海外創新產品與技術機會,技術方向從小分子創新向新型生物藥拓展。從市場推廣角度,筆者將該業務定義為B2P(To Professor) 業務,該業務以臨床專家需求為中心依靠新技術驅動,在營銷商業化階段臨床專家布局與醫保準入是核心,主要客戶群體為臨床專業人士,通過高端專家學術推廣,實現高客單價患者的深度運營獲利。

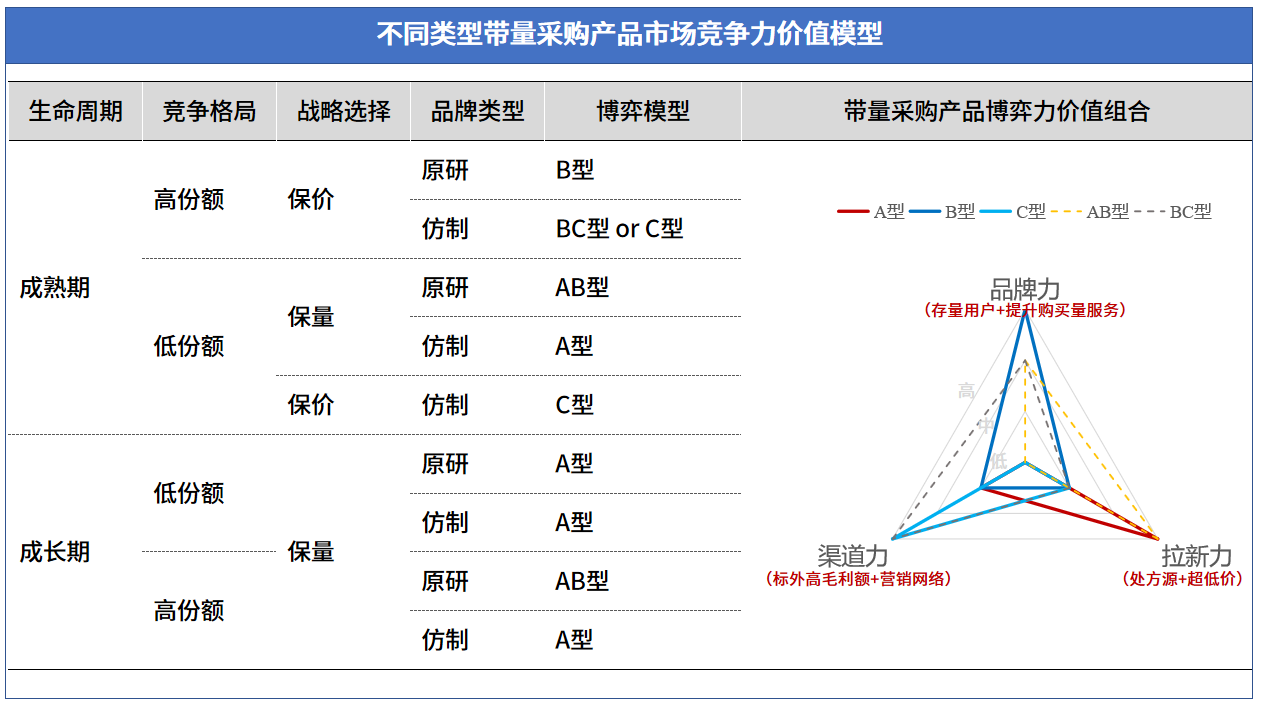

成熟產品業務主要為傳統處方藥企業剝離出的普藥企業,管線方面注重國內外的高端仿制轉型和國內的普藥并購整合以及向OTC轉型。從市場推廣角度,筆者將該業務定義為B2G(To Government)業務,該業務以醫保支付方的控費需求為中心依靠產業鏈一體化規模驅動,營銷環節精減,成本與招標決定成敗,主要客群為政府招標談判,通過擴大產品可極性延長生命周期實現長期微利經營。成熟產品市場教育與臨床應用已經成熟,核心評價維度是同質化競爭能力,典型例子為帶量采購品種,如果具備特定競爭力的品種即便進入帶量采購,仍然有一定剩余價值,這取決于產品所處的不同生命周期和不同競爭地位(圖4)。

圖4 不同類型帶量采購產品市場競爭力價值模型

筆者從市場角度將這些特定競爭力歸納下來有三個方面:

第一是品牌力,一般是有大量存量老患者的頭部品牌擁有老患者的忠誠度和品牌溢價;

第二是拉新力,一般是能夠中標的品牌擁有源源不斷的處方新患者帶來的流量價值,可做為資源型產品談判搭配其他利潤品種;

第三是渠道力,這與產品本身關系不大,同樣一款仿制藥能否發揮剩余價值取決于企業自身是否有強大的渠道網絡來切割市場,比例江西某藥業的苯磺酸氨氯地平片為仿制未中標,該產品依靠標外的渠道力仍然保持高速增長到大幾個億的規模,市場份額也在提升。

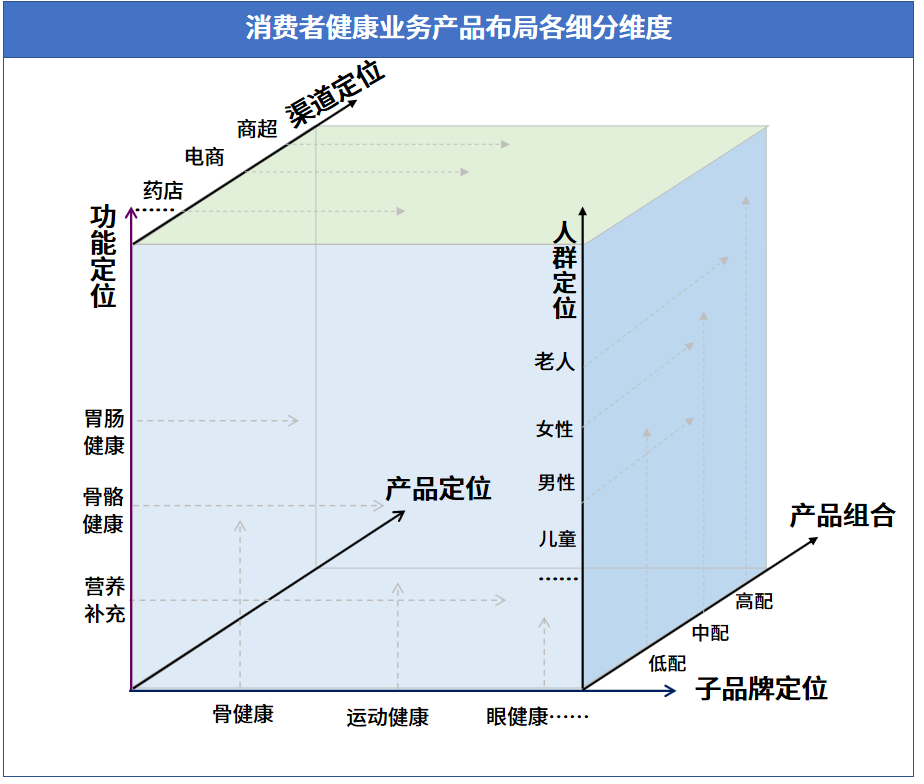

消費者健康業務主要為傳統OTC企業,管線方面注重國內外OTC與保健品等非藥的外延式并購。從市場推廣角度,筆者將該業務定義為B2C(To Customer)業務,該業務以消費者需求為中心依靠品牌營銷驅動,主要客群為自我藥療決策的消費者,通過廣泛或精準的大眾傳播推廣提升品牌影響力發展。

從市場角度看消費者健康業務更接近一般消費品營銷,產品需要創造不同人群不同場景潛在需求,產品類型和組合更加多樣化(圖5),不斷細分市場,比如鈣爾奇圍繞鈣產品布局了不同人群不同服用場景的產品組合,OTC方面比如海露針對干眼癥的滴眼液系列根據癥狀級別和類型的細分布局了不同濃度的玻璃酸鈉產品。

圖5 消費者健康業務產品布局各細分維度

另外,應對長期增長挑戰,基于公司戰略與營銷協同需要,向產業鏈下游拓展,包括醫療服務如互聯網醫院、專科民營醫院、各類藥房,并且與互聯網數字技術和金融保險跨界融合構建全新的產業生態,探索獨具競爭力的新商業模式。

02

營銷分線,不同營銷條線的產品布局邏輯

隨著兩票制、帶量采購、新興銷售終端崛起等市場環境影響,早期的批發調撥模式市場秩序混亂業務難以為繼,藥品銷售終端也逐步多元化并且向標外市場轉移,特別是零售藥店、新零售和基層,藥企的營銷體系向全渠道終端多種銷售模式組合轉型。

根據業內人士總結,醫藥營銷板塊大致形成了標內招標醫院市場和標外市場兩大體系,標內招標醫院是傳統眾多處方藥企業主戰場延續了代理與自營兩類模式;標外市場是近年開始受重視轉型的板塊,轉型的主要目的有對沖標內投標失敗風險、為招標醫院產品延伸產品周期、棄標保價、布局大健康OTC產品銷售,細分模式大致有KA業務、控銷業務、深度分銷業務、B2C業務、O2O業務、其他非標終端業務等,原則上不同業務線條的重點產品屬性或品規會有顯著區隔。

適配醫院自營或代理業務的品種,從后續營銷推廣角度考慮篩選納入的維度包括醫保基藥中標價等準入情況、功能主治方面的臨床需求程度、可推廣科室的多寡、有效性與安全性證據級別學術推廣的資源協同、替代與被替代的獨特性、長處方療程情況,原則上盡量規避輔助用藥、處方嚴格管控品類、國采未過一致性評價品種;從現有營銷優勢領域協同過渡或升級角度考慮引入替代型升級產品,如賽諾菲氯吡格雷(波立維)第一批國采比仿制藥更低價中標,阻擊同成分通用名競品,保障處方源頭優勢,后續多立維氯吡格雷阿司匹林片(多立維)正式在中國上市,用于預防急性冠狀動脈綜合征(ACS)成年患者的動脈粥樣硬化血栓形成事件。

拜耳在口服降糖藥領域亦有類似案例,拜唐蘋在第二批國采超低價中標后緊鑼密鼓上市華堂寧(多格列艾汀片)與拜唐蘋和持續葡萄糖監測系統(CGMs)協同,建立起針對中國2型糖尿病患者的從預防到治療的全病程管理,鞏固口服降糖市場領先。

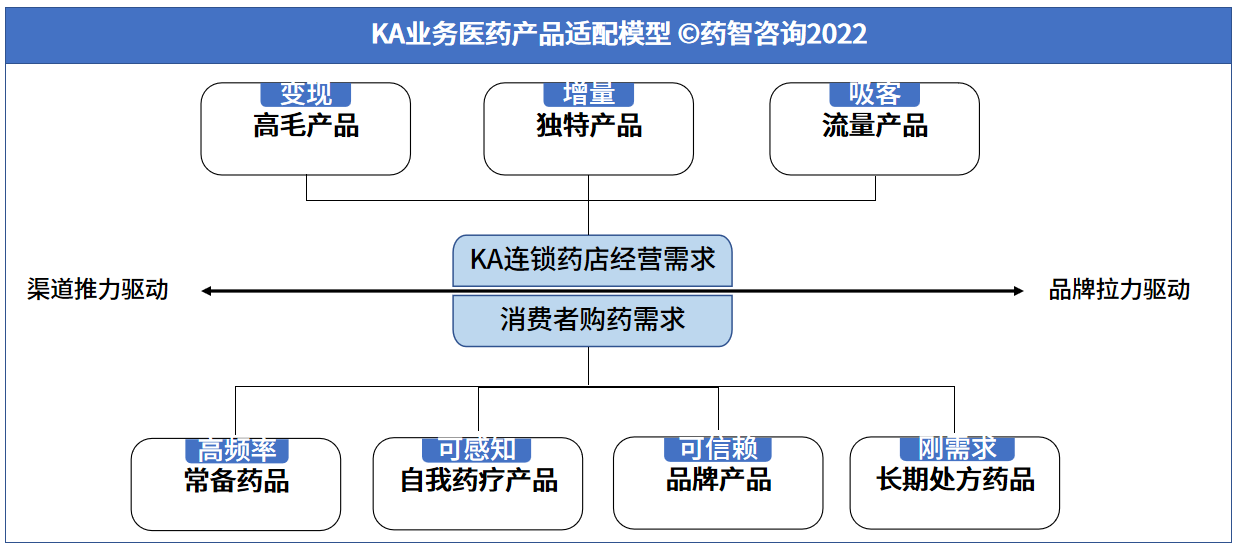

適配零售藥店KA業務的重點品種,結合渠道推力驅動和品牌拉力驅動的屬性,從大KA準入考慮重點需要獨特性較強的品種做增量,可組合流量型產品吸客+中高毛產品變現,從消費者推廣角度考慮需要自我藥療屬性強的產品(可感知)、家庭常備藥品(高頻)、品牌產品(可信)、長期處方產品(剛需),從過往市場成功的標桿產品來看具備這些屬性的產品如舒筋健腰丸、三九感冒靈、江中健胃消食片、阿膠、鈣爾奇等。

圖6 KA 業務醫藥產品適配模型

控銷業務一般可以導入有價格操作空間且市場教育相對成熟的二線品種,選品邏輯主要考慮基于本企業的渠道網絡管控能力能否切入存量市場。例如江西某上市藥業十幾年前就依托自有營銷網絡和大眾品牌優勢采用OEM模式快速引入了眾多標的為中小廠家的二線產品,通過渠道擠占切割市場存量大的成熟品種;其早期的核心選品邏輯為市場存量大的頭部60%份額品種,集中度相對低未出現強勢品牌,標的廠家營銷薄弱產品閑置渴望穩定的變現利潤。

深度分銷業務一般適配本公司市場滲透率高的流量產品,層層分銷廣覆蓋,中間環節利潤要求不高,選品主要考慮市場需求拉動的基藥品牌藥等。

新零售業務重點品種適配邏輯與KA業務類似,只是基于線上消費場景的特點對某些屬性的產品更加適用,如O2O興起的產品具有“急、懶、夜、專、私”用藥場景屬性,特別是線下零售滲透高但線上滲透還較低的洼地品種中尋求話題性強的數字營銷產品,比如跟顏值經濟相關的皮膚、眼科領域,跟生理隱私相關的男科領域等。

全國總代業務除非廠家沒有營銷團隊,原則上適配的產品為其他業務線不做重點的產品,是現有業務的補充。

03

產業鏈細分,加速產品流轉與上市效率

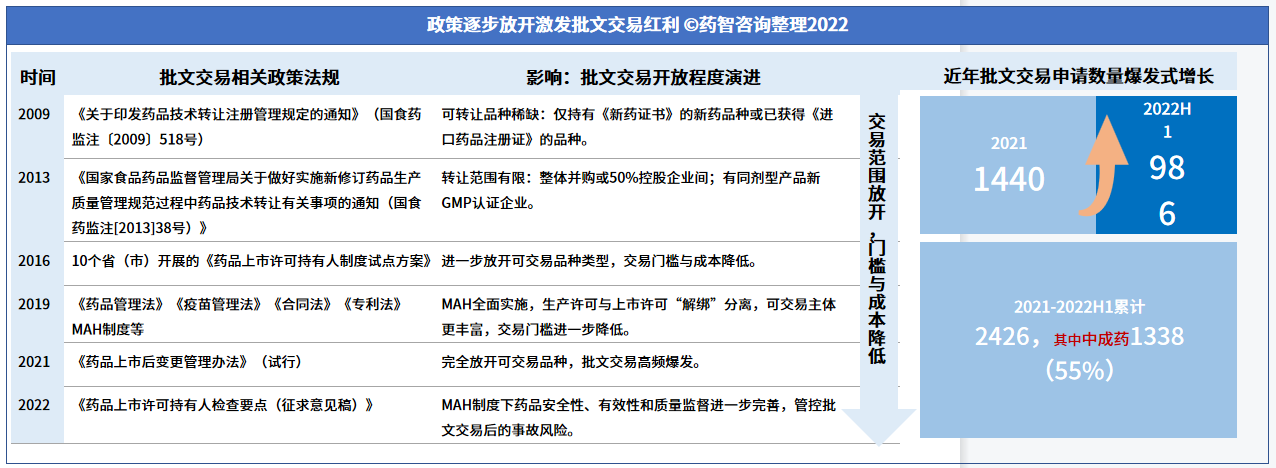

在MAH制度的試點與全面實施影響下,生產與上市許可解綁,批文與技術的商品交易環境空前利好,使得技術作為一種產品,在市場上有序流通起來,鼓勵藥品技術有條件地向外部轉讓。

圖7 政策逐步放開激發批文交易紅利

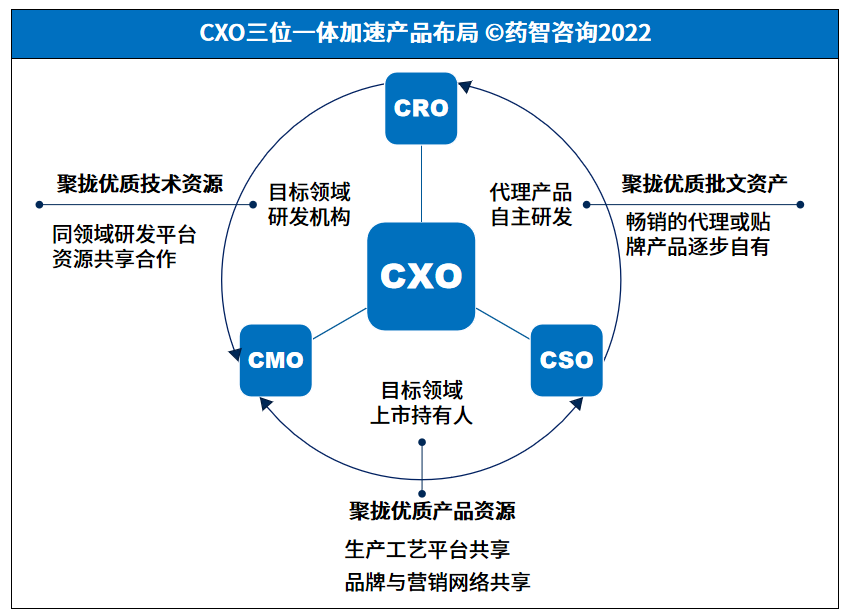

生產與上市許可分離后也加速產業鏈專業化分工,布局產業鏈不同環節的CXO模式充分發揮平臺優勢加速從技術到商業化的流通進程。

以江蘇某知名品牌藥業CXO體系為例,其在研發環節開展CRO合作,依托優勢治療領域的研發中心與醫、藥、妝頂級院所合作,與外用產品企業合作一致性評價,與垂直領域研發機構合作專利藥搶仿品種、創新藥、創新制劑、創新給藥技術;生產環節同樣聚焦優勢治療領域的車間制劑工藝能力開放平臺提供同領域的CMO整合服務;流通銷售環節依托優勢治療領域自營+代理網絡通過CSO模式快速整合缺乏商業化團隊的優秀產品。

通過CXO三位一體,相互補充,相互促進,結合并購與自主研發逐步聚攏并自有化目標治療領域的優質品種。

圖8 CXO 三位一體加速產品布局

04

制藥工業企業新產品布局診斷

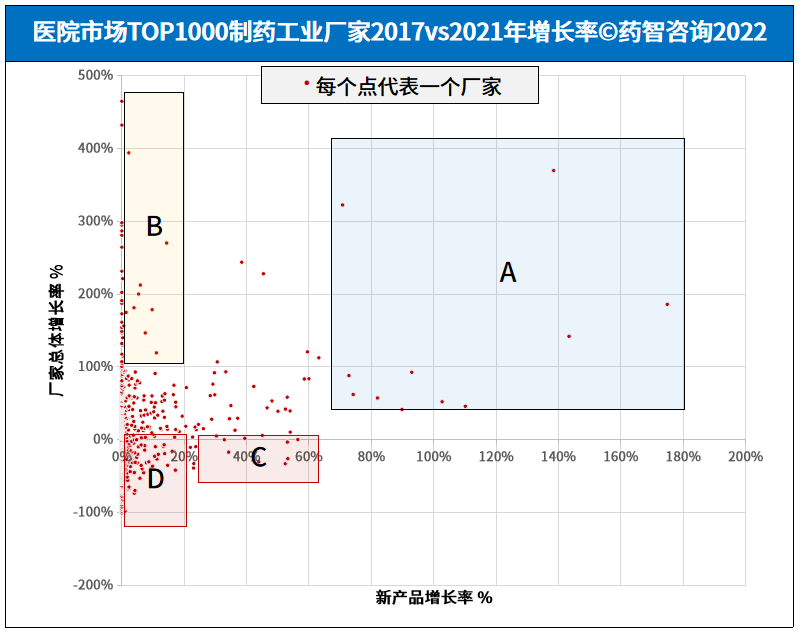

過去幾年頭部制藥工業在新產品迭代布局方面取得進展差距拉開,新產品布局賽道分化出不同市場類型的廠家。

我們將2017年監測到銷售的產品定義為老產品,2017年以后監測到銷售的定義為新產品,對比了TOP1000廠家的新老產品增長趨勢(圖9)。分析發現:

A類型廠家發展最佳,新產品快速增長帶動企業總體增長迅速;

B類型廠家老本雄厚依靠老產品持續增長仍然保持較高增速;

C類型廠家新產品雖然增長明顯但不足以彌補老產品的萎縮導致總體負增長;

D類型廠家情況相對最危機,新產品增長不明顯,老產品也萎縮,總體處于負增長趨勢。D區富集有大量廠家,該類型廠家從生存與發展角度看都對新產品布局時間要求最緊迫。

圖9 醫院市場 TOP 1000 制藥工業廠家 2017 vs 2021 年增長率

05

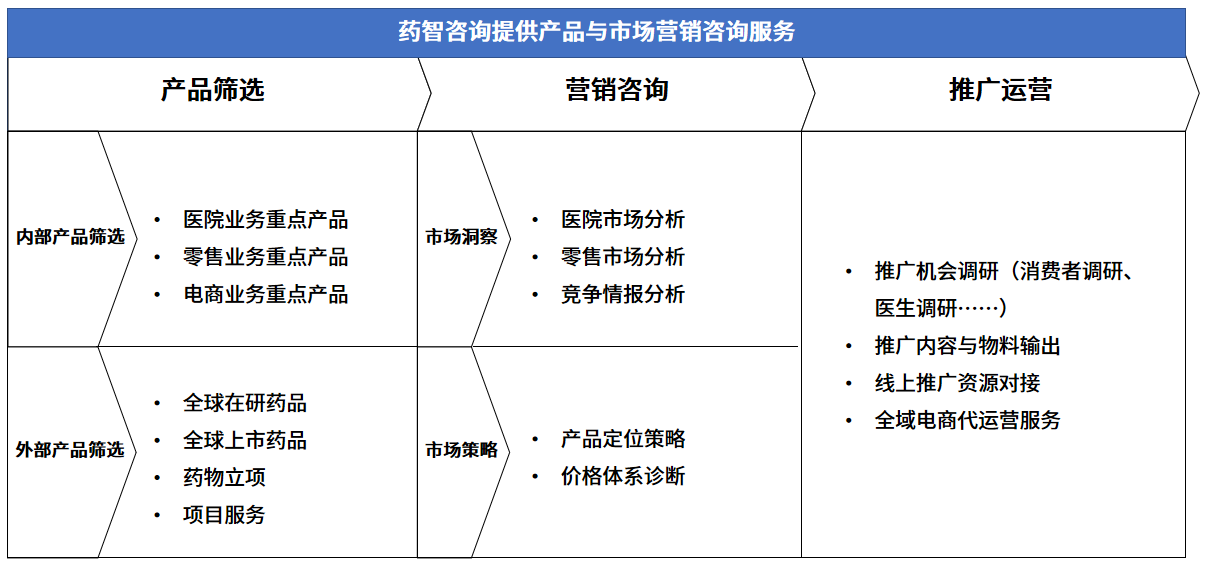

產品與市場營銷咨詢服務

依托藥智網豐富的數據資源,藥智咨詢為產業提供產品與市場營銷咨詢服務。

圖10 藥智咨詢提供產品與市場營銷咨詢服務

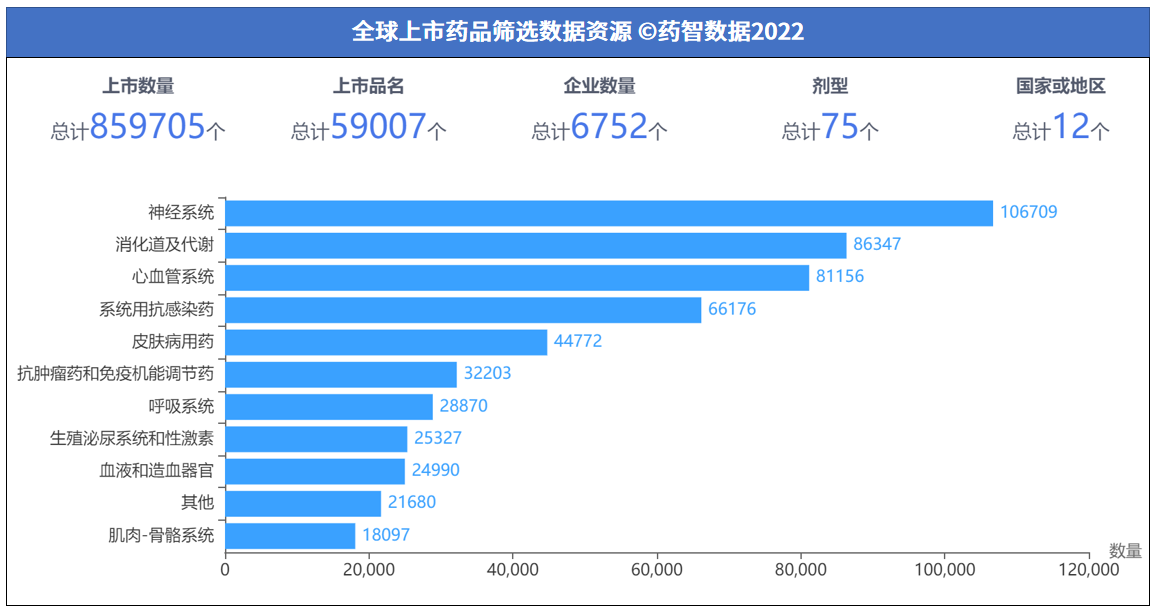

圖11 全球在研藥品篩選數據資源

圖12 全球上市藥品篩選數據資源

聲明:本文系藥方舟轉載內容,版權歸原作者所有,轉載目的在于傳遞更多信息,并不代表本平臺觀點。如涉及作品內容、版權和其它問題,請與本網站留言聯系,我們將在第一時間刪除內容